Banco Brasil Vai Liberar Até R$ 50 Bilhões Para Concessões

Após sete dias do anúncio do programa de privatizações do Governo de Michael Temer, incluiu a Eletrobras e outras estatais brasileiras. De acordo com Paulo Caffarelli, cerca de R$ 50 Bilhões vai ser liberados. Este valor em crédito para quase vinte projetos de infraestrutura no Brasil. De acordo com ele, essa ação vai fazer com que esse setor se torne p principal indutor de uma retomada aí mercado de um modo mais sólido e econômico. Isso porque o Bando do Brasil começou a liderar um novo rima de financiamentos e concessões que vai agradar bastante o mercado.

Diferente do que aconteceu no antigo viveria onde foi adotado uma nova gestão, onde houve concentração grande no papel do BNDES nesses projetos. Pelo fato de o banco de fomento não ter honrado empréstimos de longo prazo que haviam sido acertados, muitos projetos que estavam acontecendo acabaram se encerramento. Desta forma agora esse setor promete ter um novo impulso na economia.

Banco Brasil

De que forma o Banco do Brasil vai ingressar nesses investimentos?

O BB realizou um trabalho bastante importante, onde ele trouxe de volta diversos financiamentos de infraestrutura nos bancos privados. Isso porque havia um certo descontentamento bem significativo dos bancos em quando se tratava de relação aos empréstimos-ponte. Esses empréstimos são financiamentos que são contratados em um primeiro momento da concessão de crédito até que o crédito de um prazo extenso seja muito demorado mas era aprovado.

Se analisamos, algumas operações ficaram para trás, realizadas de empréstimos-ponte. Eram realizados com intuito de que o BNDES, fizesse operação de longos períodos o que de fato não veio a acontecer. Dessa forma o BB alega que foi correr atrás para que um novo modelo de financiamento para infraestrutura fosse desenhado.

Relação dos Bancos

As relações entre os bancos só voltaria se os empréstimo-ponte se encerrarem. Isso porque algumas alterações forma realizadas acerca do prazo, onde foi dado um maior prazo para que todas as empresas possam analisar esse processo. Desta forma o leilão vai acontecer em um período mais definido. O contrato começa a ser cético a partir do instante que a emissão das debêntures.

Dessa forma quando elas começarem processos de gerar o ingresso de novos recurso para construção realmente efetiva. Nesse mesmo tempo, que é o que mais precisa de cautela, os bancos vão dar fiança. O BNDS, o Fi-FGTS ou algum investidor externo é quem vai dar a garantia caso acontece algumas coisa, sendo assim elas assumem a responsabilidade. Logo após os bancos vai sair da operação e vão dar a fiança para realizar um outro projeto que for determinado.

Banco Brasil

Qual interesse dos bancos?

Com esse novo modelo os bancos vão ter interesse. Um sindicado pode durar em média de 4 a 5 anos, após esse período o banco se retirar. E vai fazer com outra instituição. O interessante é que o Brasil ainda não tem fonte de recursos de extensos períodos os Funding. Dessa forma para quem quer realizar investimentos a longo prazo. Como é o caso do BNDS, o FI-FGTS ou investidores institucionais que são os de fundo de pensão. Dessa forma os bancos têm interesse nesse modelo.

Carteira de concessões meio ressabiado

Existem muitas pessoas que não precisam de financiamento. Dessa forma eles virão com recursos próprios. E outro grupo de pessoas que vão precisar de financiamentos vão ter um desenho de acordo com o avanço significativo do modelo.

O quanto o Banco Brasil vai emprestar com recursos próprios?

Atualmente a carteira de infraestrutura é de mais de R$ 100 bilhões. Sendo assim dessa carteira cerca de R$ 85 bilhões são de recursos próprios. Atualmente estão em análise mais de 18 projetos o que resulta em cerca de R$ 50 bilhões em investimentos para infraestrutura em todo país.

Os R$ 50 bilhões vão ajudar a dar uma movimentada? São créditos novos?

Esse dinheiro vai ajudar bastante a dar uma movimentada na economia brasileira. Estima-se que é uma grande retomada das atividades econômicas de forma mais intensa nos processos de infraestrutura no país. Ainda não se tem um outro modo que vá mobilização de uma mentira tão impactante como a retomada desses projetos de infraestrutura.

Sem dúvida essa novidade promete grandes mudanças em nosso mercado atual brasileiro. Além disso visa grandes movimentações financeiras, pelo fato de englobar projetos de infraestrutura.

Veja também:

Recomendado

Finanças

Liberdade Financeira Quais São Sacrifícios Necessários Para Obter-la

Podemos afirmar que alcançar liberdade financeira é algo bastante complicado para quase todas as pessoas. Além disso, um dos maiores sonhos de todos é conseguir alcançar no nível de...

Finanças

Liberdade Financeira Quais São Sacrifícios Necessários Para Obter-la

Podemos afirmar que alcançar liberdade financeira é algo bastante complicado para quase todas as pessoas. Além disso, um dos maiores sonhos de todos é conseguir alcançar no nível de...

Finanças

Três Dicas Para Criar Uma Reserva Financeira Rapidamente

De modo geral, em tempos em que vivemos diversas incertezas econômicas, devido a atual situação em todo mundo, criar uma reserva financeira pode ser uma ótima alternativa. Além...

Finanças

Três Dicas Para Criar Uma Reserva Financeira Rapidamente

De modo geral, em tempos em que vivemos diversas incertezas econômicas, devido a atual situação em todo mundo, criar uma reserva financeira pode ser uma ótima alternativa. Além...

Finanças

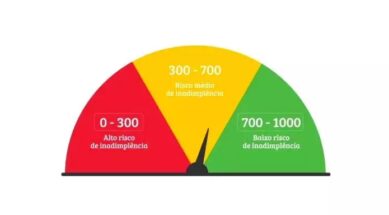

Consulte o SCORE Online E Saiba a Pontuação

Importante

Preencha Os Dados Com Seu Email Mas Atualizado, Iremos te Enviar um Passo a Passo no Seu Email.

Finanças

Consulte o SCORE Online E Saiba a Pontuação

Importante

Preencha Os Dados Com Seu Email Mas Atualizado, Iremos te Enviar um Passo a Passo no Seu Email.

Finanças

Saiba Como Mudar Sua Vida Financeira em Apenas 90 dias

Possivelmente, você deve estar imaginando que reorganizar toda uma vida financeira apenas em 90 dias pode parecer uma promessa falsa. Entretanto, existe uma cartilha virtual desenvolvida...

Finanças

Saiba Como Mudar Sua Vida Financeira em Apenas 90 dias

Possivelmente, você deve estar imaginando que reorganizar toda uma vida financeira apenas em 90 dias pode parecer uma promessa falsa. Entretanto, existe uma cartilha virtual desenvolvida...

Finanças

Confira 06 Passos Para Melhorar suas Finanças

Atualmente grande parte das pessoas não têm conhecimento mínimo quando o assunto é finanças pessoais. Nem todos têm conhecimento de como organizar melhor sua vida financeira e fazer...

Finanças

Confira 06 Passos Para Melhorar suas Finanças

Atualmente grande parte das pessoas não têm conhecimento mínimo quando o assunto é finanças pessoais. Nem todos têm conhecimento de como organizar melhor sua vida financeira e fazer...

Finanças

Aplicações Financeiras de Migração da Poupança Para Investimentos

Devido a queda dos juros, que faz com que o crédito se barateie, e incentive a produção, fez com que surgisse um alerta sobre uma das aplicações financeiras mais tradicionais do...

Finanças

Aplicações Financeiras de Migração da Poupança Para Investimentos

Devido a queda dos juros, que faz com que o crédito se barateie, e incentive a produção, fez com que surgisse um alerta sobre uma das aplicações financeiras mais tradicionais do...